Sobre la ley de Modernización Fiscal (II)

Autor: Miguel Collado Di Franco

Fecha: 16 de octubre de 2024

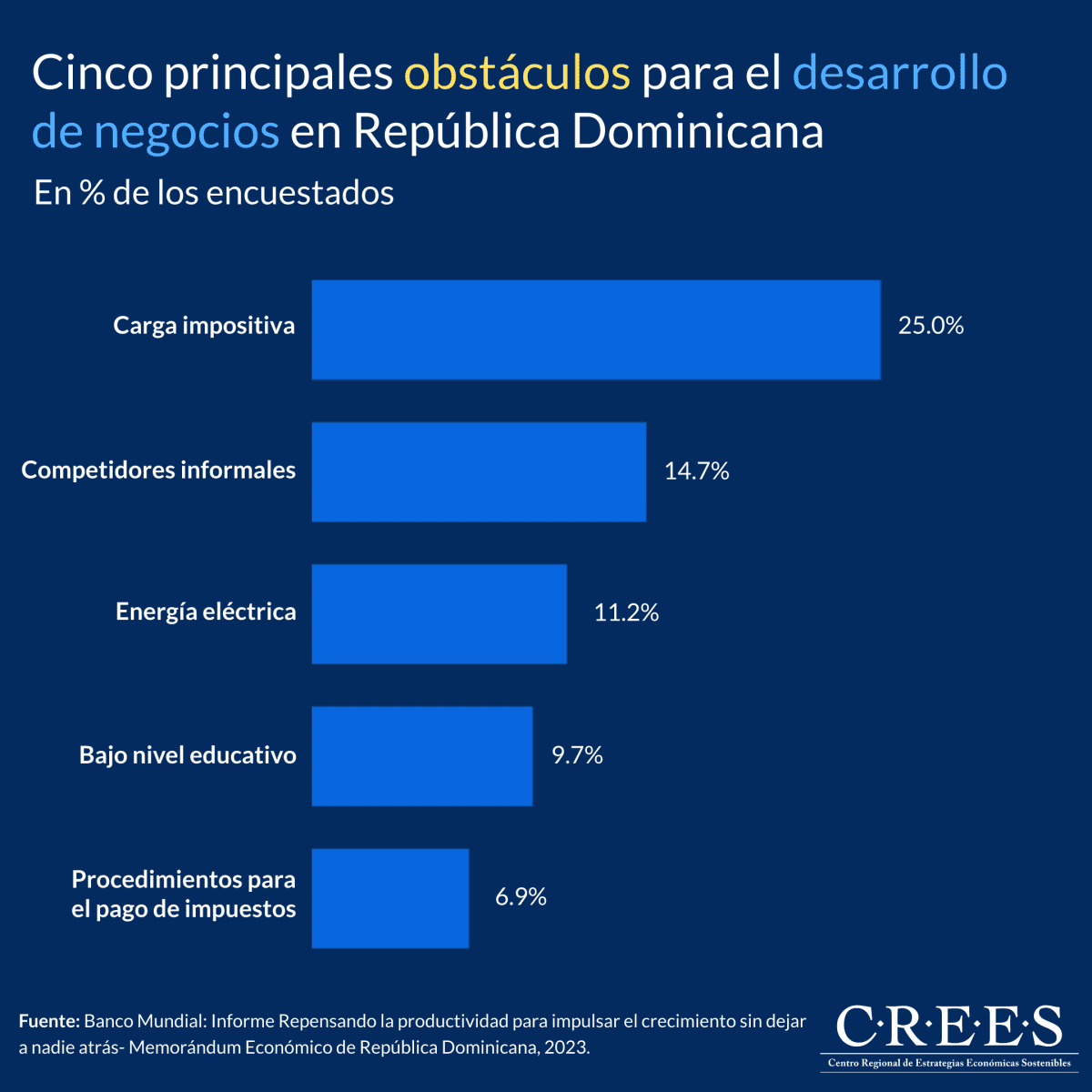

La propuesta de reforma tributaria introducida en el Congreso Nacional el pasado martes 8 de octubre sería un instrumento que, de promulgarse sin transformaciones profundas, encarecería más vivir y hacer negocios en República Dominicana. Sus medidas hacen más complejo el sistema tributario, encarecen los procesos de cumplimiento, demandarían más horas para cumplir con estos y, sobre todo, tendería a reducir las tasas de ahorro, las inversiones y la competitividad de la economía dominicana. El propósito de este artículo es una explicación a los elementos mencionados.

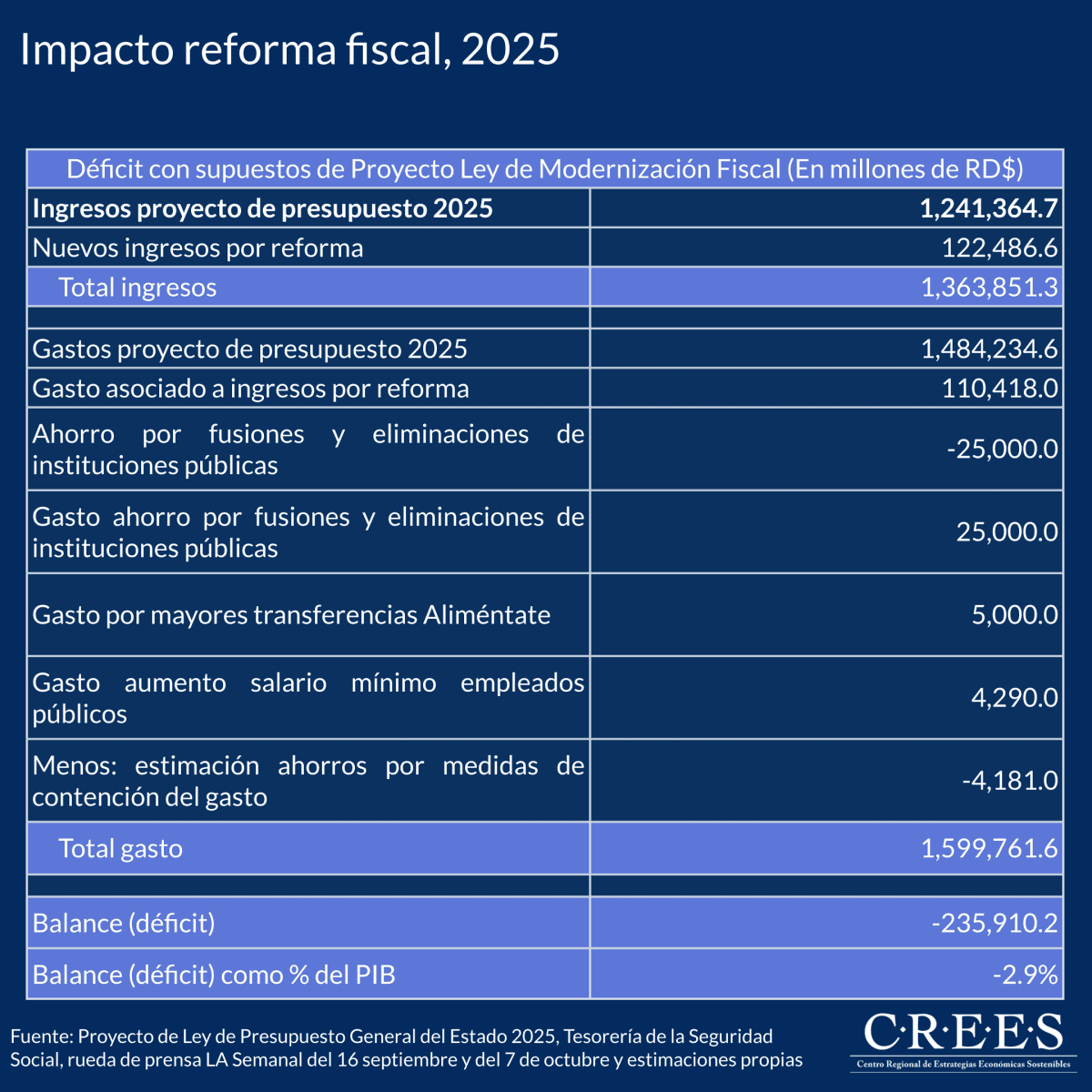

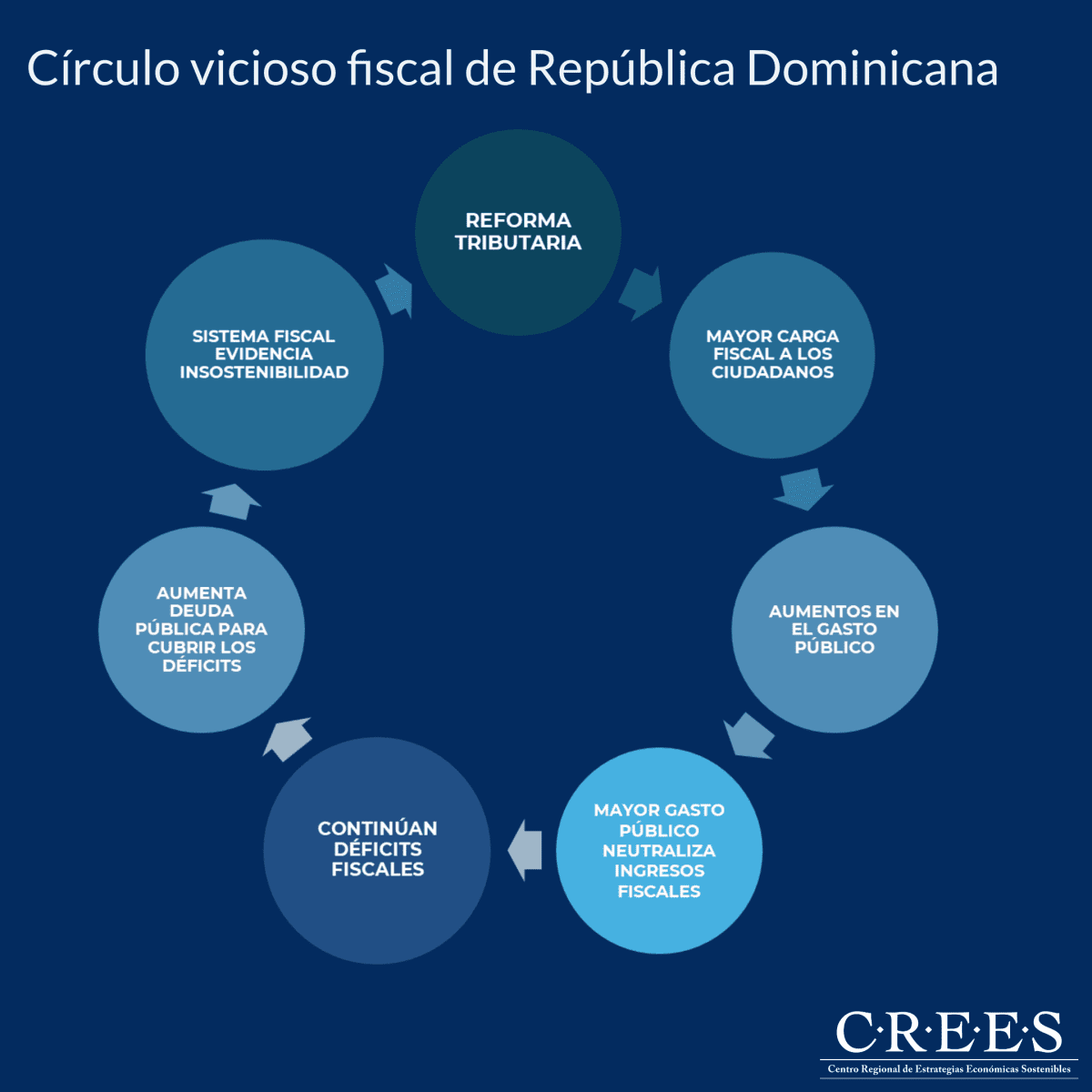

Este es el segundo artículo que dedicamos a analizar la reforma fiscal, principalmente a su componente denominado ley de Modernización Fiscal. En un pasado artículo, mostramos que se continuaría con los mismos niveles de endeudamiento público de aplicarse las medidas de gasto e ingresos que se han estado anunciando desde el pasado mes de septiembre. De no tomarse medidas con respecto al gasto, que es el verdadero problema de la economía, continuaremos con el círculo vicioso fiscal que por mucho tiempo hemos tenido. Se pondría a los hogares y a las empresas a realizar un esfuerzo económico sin ajustes para lograr verdaderos ahorros fiscales.

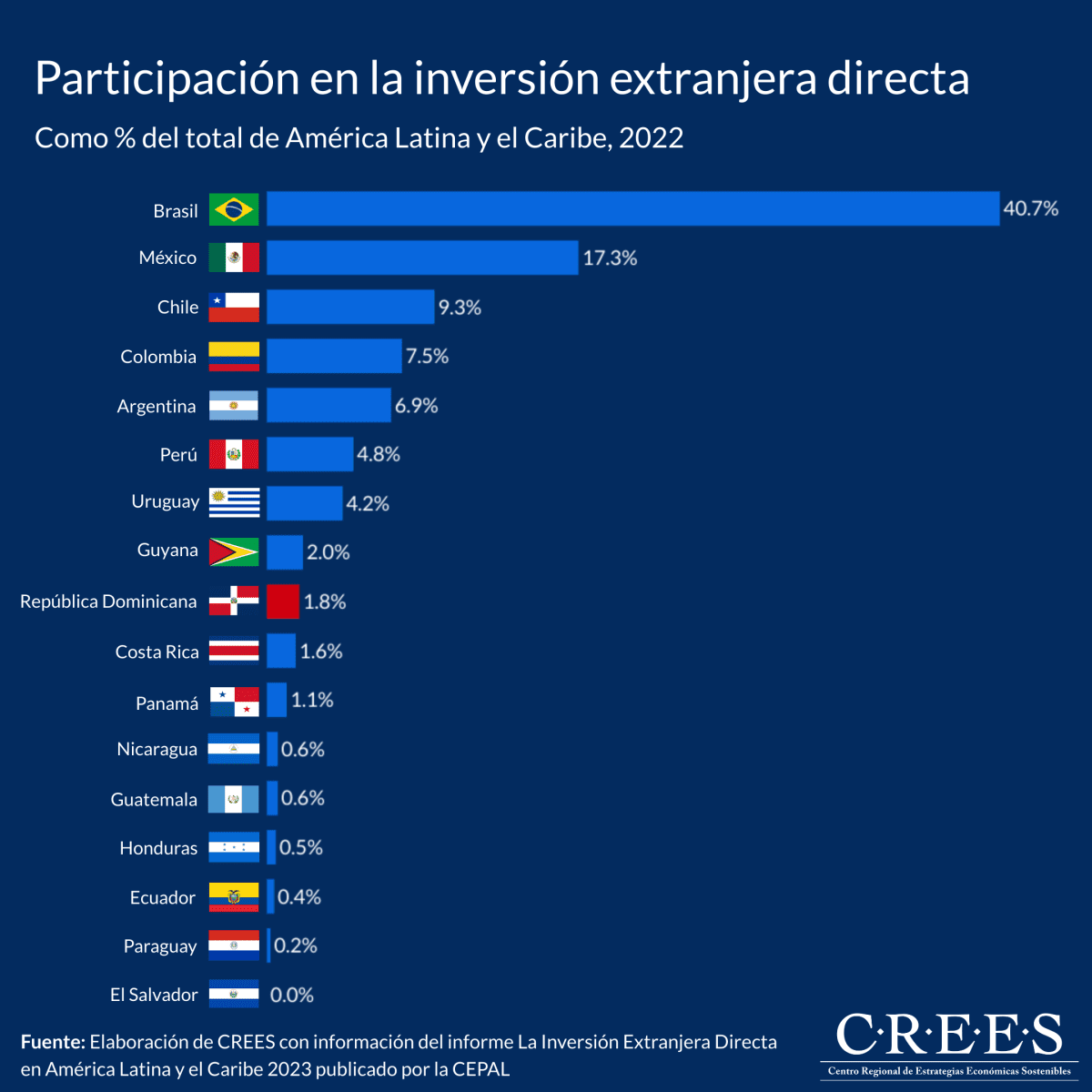

Sería una lástima que se desperdiciara una oportunidad de oro de dejar como legado un sistema tributario que haga de la economía dominicana un modelo a seguir en América Latina. El país tiene la oportunidad de crear un clima de negocios más atractivo que el de sus pares. La propuesta tributaria del CREES tiene ese propósito. En adición, plantea una consolidación fiscal con reglas de superávit fiscal.

Procedamos a analizar algunos de los puntos del proyecto de modificación tributaria.

¿Se justifica la ampliación del ITBIS?

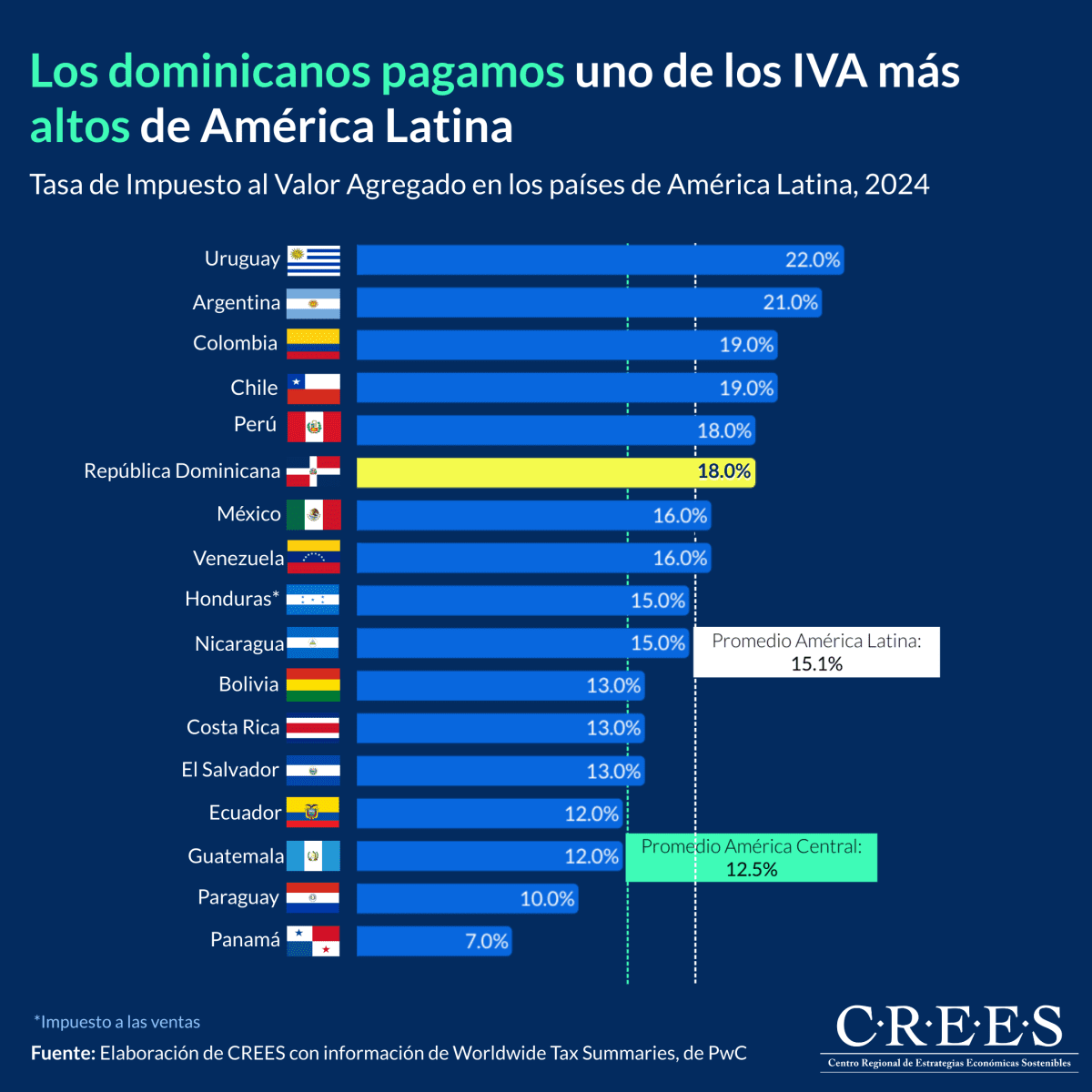

Sí, pero no a una tasa del 18% como se propone en los artículos 21, 22 y 23 del proyecto de ley.

El elemento más importante de toda la modificación tributaria es la ampliación de la base del ITBIS, que ahora pasa a llamarse impuesto al valor agregado (IVA). Es una decisión importante porque elimina distorsiones que han existido por mucho tiempo al mantener bienes con tasas diferentes, o exentos. Es un mecanismo de control fiscal adicional ya que tendería a incluir en la base del impuesto sobre la renta ventas que ahora se encuentran totalmente exentas. Por esas razones, hemos entendido que la ampliación de la base del ITBIS y su cambio de nombre a IVA son dos elementos importantes en cualquier reforma. Cualquier propuesta que procure eliminar distorsiones, equilibrar la carga tributaria y garantizar la estabilidad de las recaudaciones, debería incluir esa modificación.

Sin embargo, la manera como se está realizando la ampliación de la base no se justifica. La ampliación del IVA al 18%, empezando desde el primer año, crearía un impacto severo sobre los hogares, y sobre la economía en general, como explicaremos.

La propuesta de ampliación de la base del IVA del CREES ha sido sobre la base de una tasa de 10%, cuya aplicación total tomaría tres años. En ese periodo se podrían bajar las tasas del 18% y 16% actuales hasta una tasa de 10%, y llevar los bienes exentos, de manera paulatina, hasta esa misma tasa. En la propuesta de esta institución se detalla el tratamiento a los servicios. Con ese esquema, el impacto sobre los hogares y las empresas sería sido menor, y distribuido en el tiempo; y la administración tributaria podría haber tenido más tiempo para realizar modificaciones necesarias para la implementación.

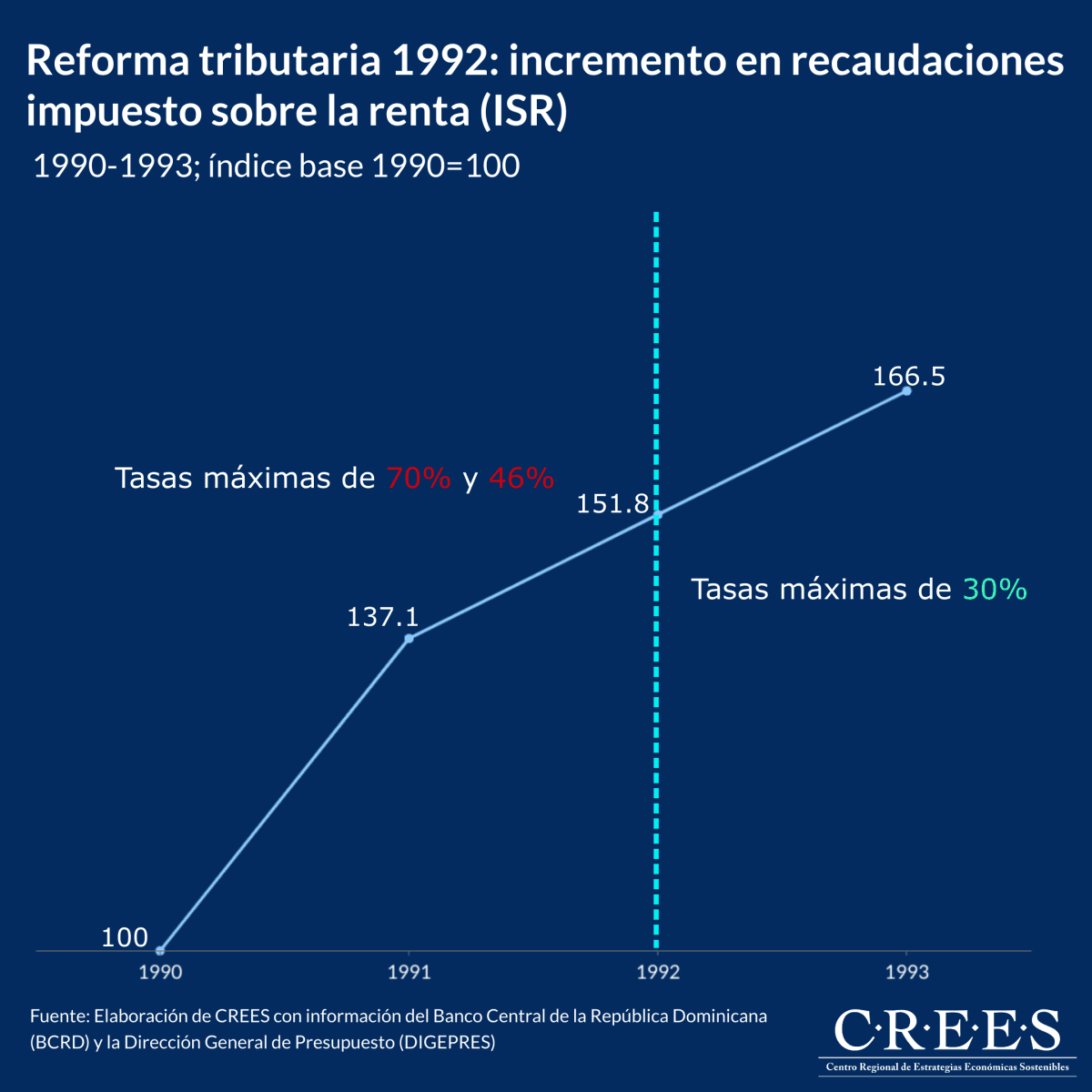

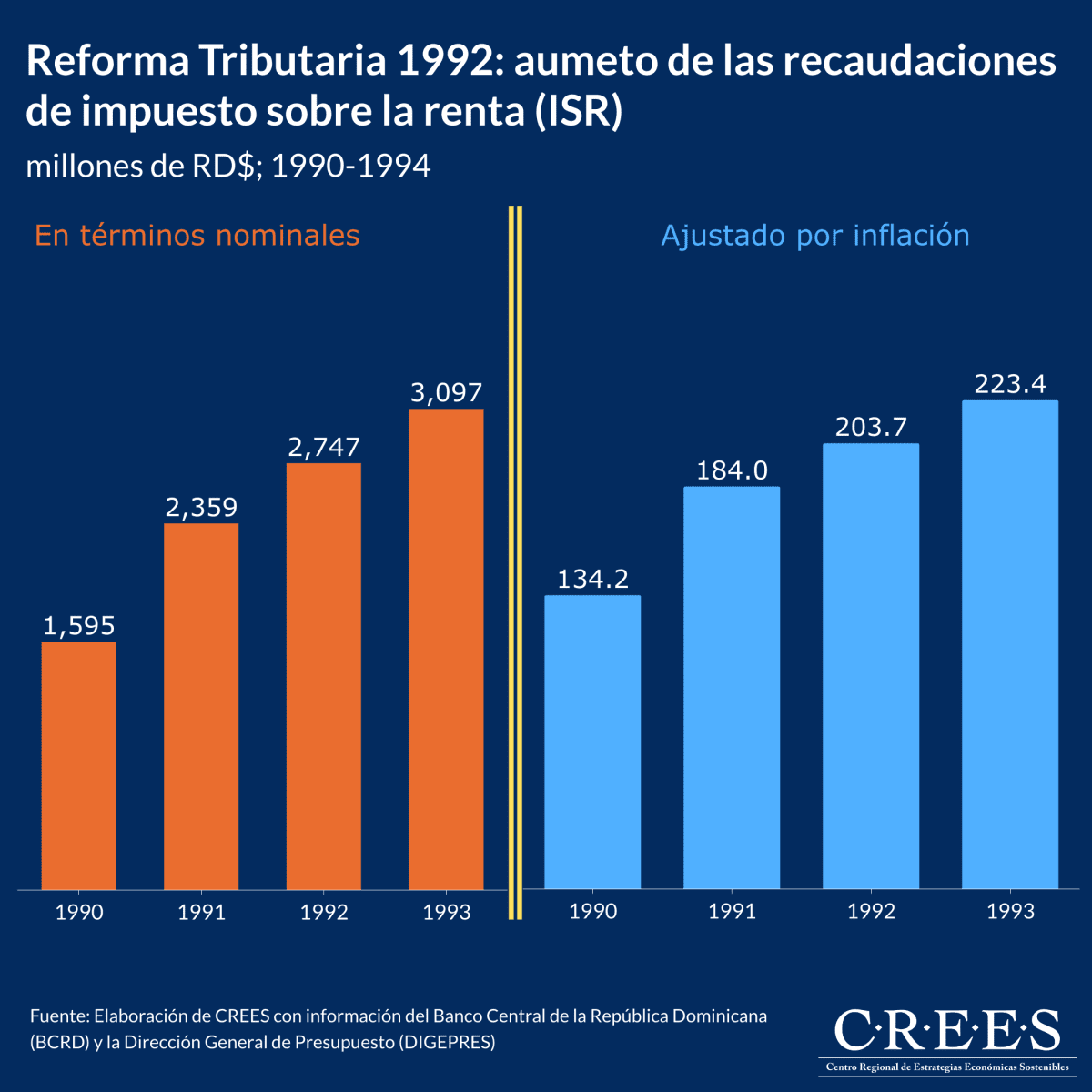

Es importante entender que la manera como se establecen los impuestos, y las tasas que se les aplican, tienen una incidencia sobre las recaudaciones y sobre la economía misma. El impacto se produce sobre la base verdadera, no la estimada, a la cual se le podrá aplicar la tasa. Por vía de consecuencia, se puede diseñar un impuesto con tasa alta que no produzca los resultados de ingresos esperados. En cambio, una tasa impositiva más baja puede hacer crecer las recaudaciones, sobre todo con una economía de alta informalidad, evasión y un potencial de crecimiento mayor por falta de más inversiones en procesos productivos. Los ejemplos pasados de República Dominicana con el impuesto sobre la renta, los aranceles y los selectivos han demostrado que se puede tener mayor capacidad recaudadora con tasas menores.

En términos específicos, la ampliación de la base del IVA con tasas más altas impactará la capacidad de consumo de los hogares. ¿Todo el impacto del IVA pasará a los consumidores por mayores precios? Los precios aumentarán de una forma más severa que si la ampliación de la base se efectuara a una tasa más baja. Ahora bien, es necesario señalar que el impacto en los precios dependerá de la relación de oferta y demanda del bien o servicio en cuestión. Existirá un impacto tanto para los consumidores y para los productores. El primero, por la proporción del impuesto que le puedan traspasar los vendedores a los consumidores (aumento de precio); el segundo, por el impacto que asumirán productores y comerciantes cuando no puedan traspasar el impuesto (pérdida de beneficios).

De lo anterior se desprende lo siguiente: 1) los impuestos lo pagan los hogares con ingresos que pudieron convertirse en ahorro (inversiones), y 2) un impuesto que impacta el consumo de bienes y servicios afecta la rentabilidad de los productores.

Como productores nos referimos a quienes intervienen en los procesos productivos: proveedores de materias primas, de maquinarias, de terreno, de financiamiento, y quienes proporcionan la mano de obra; es decir, este último es el conjunto de los trabajadores. Los consumidores, en su función de empleados, serán impactados por la ampliación de la base del IVA.

Explicamos lo anterior. Mientras más ingresos se extraen de la economía vía impuestos, menor se torna la capacidad de ahorro de los hogares. En consecuencia, se afecta el potencial de inversiones. La dominicana será, en lo adelante, una economía que, por la parte del consumo y de la inversión privada, tendrá menor crecimiento y desarrollo que el que tendría si la tasa fuera menor -y si la reforma fuera orientada a incrementar la productividad.

Continuando, cuando una economía no tiene los mismos niveles de inversión privada, y el consumo es menor al que existiría con tasas impositivas menores, la rentabilidad de los productores se reduce. La comparación que puede emplearse es como se incrementara el impuesto sobre la renta a quienes intervienen en la cadena de producción de los bienes y servicios. Menor rentabilidad de los productores de materias primas, maquinarias, terreno, financiamiento y los trabajadores.

La anterior es una lección que la economía enseña para poner en evidencia los efectos negativos de las políticas públicas; en este caso, un incremento de impuesto vía aumento de base a una de las tasas más altas de América Latina. Una economía con menor potencial de crecimiento permitiría menos recaudaciones que las que resultarían de una reforma de base amplias, pero tasas menores.

Entonces, ¿la reforma no se limita a la clase media?

Todo el que participe en la economía dominicana mediante un vínculo de consumo, ahorro, inversión y empleo experimentaría el impacto de la reforma, de manera directa o por la incidencia tributaria. Es evidente que las personas de ingresos medios serán impactadas de manera más severa, porque sobre ellos recaerán muchas de las transformaciones más visibles que se plantean en el proyecto de reforma, el impacto es general; tal como iremos viendo.

Otra enseñanza de la economía es que aunque uno pueda identificar el impacto legal del sistema tributario, es preciso considerar el impacto real sobre todos los grupos o agentes de la economía. En economía es preciso tener en cuenta que el análisis riguroso debe considerar que la incidencia económica no está asociada a la incidencia legal. No es solo quien paga directamente un impuesto quien resulta impactado, reiteramos.

Solo con tener en cuenta la disminución de la capacidad de ahorro es suficiente para entender que, por vía de las inversiones, la economía como un todo sería afectada. En tal sentido, la capacidad de elevar los ingresos de los asalariados sería uno de los resultados más nocivos. Los ingresos aumentan como consecuencia de la producción previa. No por medios artificiales como leyes de salarios mínimos. Entendemos la intención de anunciar un incremento del salario mínimo; sin embargo, con una reforma que, en conjunto, reduce la productividad, aumentar el salario mínimo es otro elemento que afectará la competitividad y la capacidad de contratación de personal de las empresas. Eso también es una enseñanza de la economía para ser considerada en momentos de aplicar políticas públicas.

En adición, menos ahorros, o disponibilidad de fondos prestables entrando al sistema financiero, representa un impacto sobre la disponibilidad del crédito y sobre la formación de la tasa de interés. Menos crédito, o préstamos a tasas más altas, representa un desincentivo a las inversiones, y al crecimiento que proviene de estas. Como resultado, para suplir esa necesidad de crédito, se abre la puerta a la intervención de las autoridades monetarias. Las medidas artificiales de expansión monetaria crean pérdida de valor de la moneda; en otras palabras, depreciación e inflación de precios. Todo proceso inflacionario, por bajo que parezca, representa una pérdida de poder adquisitivo de los ciudadanos. Esta es otra enseñanza básica de la economía.

¿Un gobierno debe penalizar el ahorro?

La respuesta es clara. Las autoridades de una economía, con un potencial de crecimiento alto y que todavía necesita más inversiones, no deberían incentivar una reforma que, en conjunto, reduce el ahorro interno. Todo impuesto se paga con ingreso que pudo convertirse en ahorro. En algunos casos, los contribuyentes deben pagar con ahorro previo, o desinvirtiendo.

En el caso particular de la propuesta analizada, preocupa que la rentabilidad del ahorro se incluya dentro de la base imponible del impuesto sobre la renta de las personas físicas. El Artículo 11, que modifica el Artículo 306 Bis del Código Tributario ha provocado preocupación.

La consideración de las autoridades fue disponer que, de aprobarse el mandato de este artículo, los intereses obtenidos por el ahorro pasen a aumentar la base gravable del impuesto sobre la renta (ISR).

La consecuencia sería que una persona física podría pasar, al aumentarse su base de ingresos, de la escala del 15% a la del 20%; o de la del 20% hasta la nueva escala que crea la reforma del 27%.

Los impuestos traen consecuencias. O, dicho de otra forma: cuando se crea la voluntad, los agentes económicos toman un nuevo camino. Lo que queremos decir es que esta nueva disposición podría hacer reaccionar a algunos agentes económicos de forma no anticipada, u obviada. El efecto no se limitaría a la elusión fiscal, sino a efectos dentro del mismo sistema financiero de buscar alternativas existentes que permitieran minimizar la carga impositiva.

Para terminar esta sección, es importante notar que el Artículo 10 crea una nueva tasa de 27% para las personas físicas que ganen más de RD$2,400,000.01 al año; incluyendo, en lo adelante, también los intereses de sus ahorros. Entendemos que con esta medida se quiere igualar la tasa máxima a la del impuesto sobre la renta de las empresas. De esta forma, se corrige una distorsión que la misma propuesta del CREES ha señalado. Sin embargo, la igualación podría realizarse a tasas más bajas, tanto para las empresas como para las personas físicas. Las bondades de las menores tasas podría ser un aliciente adicional para las personas tributar, para hacer más fácil la labor de la autoridad tributaria y, sobre todo, para no perjudicar la economía, sobre todo en un ambiente de supresión de exenciones.

¿Sería un sistema tributario más simple y justo?

Cuando se analizan todos los artículos del proyecto de ley, es posible concluir que no lo es.

En sentido general el proyecto no procura introducir una relación más armoniosa entre los contribuyentes y la administración tributaria. En sentido general, el sistema no facilita la relación que debe existir entre los sujetos pasivos y el sujeto activo, sobre todo en una economía de alta informalidad.

Las personas físicas no tienen alicientes o estímulos para sentirse compelidas a tener que empezar a realizar declaraciones anuales. El Artículo 15 del proyecto de reforma exigirá a las personas físicas que tengan una relación de dependencia, que sean empleados, y que ganen más de RD$52,027.42 mensuales a realizar declaraciones anuales ante la autoridad tributaria.

En la actualidad, las personas físicas que reciben ingresos de diferentes fuentes deben cumplir con esa obligación. Introducirla para los asalariados será un costo adicional para hogares que no tienen muchos ingresos -y que serán golpeados por una economía más costosa. Las personas deberán dedicar tiempo a cumplir con esta obligación o contratar a alguien para que les ayude en el cumplimiento. La administración tributaria, por otro lado, tendrá que destinar recursos que necesita para otras funciones más importantes para verificar la observancia de la ley por parte de las personas físicas.

De acuerdo con la Tesorería de la Seguridad Social, en el mes de julio fueron registradas 173,825 cotizaciones por encima de los RD$50,000. ¿Es posible verificar que los empleados relacionados con esas cotizaciones cumplan con su obligación anual? ¿Tendrá la misma administración tributaria que, ahora deberá verificar el cumplimiento de retenciones mayores (por ejemplo, las modificadas por los artículos 6 y 7 para empresas de transporte y de seguros extranjeras), el cumplimiento del IVA, que tendrá que realizar nuevos créditos por diversos impuestos, y otras funciones que se le agregan, la capacidad para realizar todas las verificaciones de cumplimiento que le asigna la ley?

En cuanto al Régimen Simplificado de Tributación (RST), este sufre un cambio que no incentiva a las personas físicas a tributar o a formalizarse. Para las personas físicas la exención descendería de RD$11,126,189.96 a RD$5,000,0000. Se mantiene la exención de los 11 millones de pesos para las personas jurídicas y se baja para las personas físicas; incluso por debajo de los RD$6,000,000 establecidos cuando fue creado el RST en el año 2007. En el año 2019, con el decreto 265-19, el monto fue aumentado a RD$8,700,000, tanto para personas físicas y jurídicas, ajustable por inflación.

Ahora se crearía una diferencia, como hicimos notar. Las personas físicas tendrían menos beneficios por el RST. Es decir, se trata de manera diferente a personas físicas de las jurídicas. Se introduce un incentivo a la constitución de empresas, un beneficio para la administración tributaria en detrimento de las personas físicas. La neutralidad no debería limitarse a las actividades económicas. Debería ir más allá. Por tanto el nuevo sistema continua con tratamientos desiguales.

Lo anterior queda evidenciado en el Artículo 14 que crea un sistema de anticipo diferenciado. Estamos de acuerdo con la reducción del número de anticipos. Por esa razón la propuesta del CREES propone cuatro anticipos al año, uno trimestral. Sin embargo, sin distinciones por tamaño de las empresas. Procura un principio de neutralidad en este sentido.

Las diferenciaciones, como las exenciones, no favorecen la neutralidad. Los tratamientos diferentes introducen distorsiones e incentivos no previstos. Si alguien puede entrar al club de la formalidad pagando con un tratamiento preferencial, ¿querrá hacerlo siendo más grande? Es una pregunta que tal vez fue parte de la discusión del equipo que elaboró el proyecto de ley.

El Artículo 61 exime del pago de impuesto sobre la renta por los tres primeros ejercicios fiscales a las empresas clasificadas como micro o pequeñas empresas. La creación de esta diferenciación reconoce la complejidad y lo costoso del sistema tributario. En lugar de buscar una simplificación real, se continúa promoviendo la necesidad de contar con exenciones o exoneraciones. En términos recaudatorios que es lo que más interesa a las autoridades, sigue siendo cero para esas empresas. En términos de competencia, no promueve la neutralidad.

Las desigualdades se aprecian en otros aspectos. Por ejemplo, el Artículo 46 excluye del sistema de reembolso de impuestos por combustibles fósiles a las empresas de los denominados Sistemas Aislados. Es decir, si una empresa es eficiente no se beneficia de la devolución de los impuestos pagados por los hidrocarburos. Sin embargo, si es una de las empresas distribuidoras de electricidad (EDE), que son subsidiadas con el dinero de los contribuyentes, sí se beneficia de la exención.

En sentido general, se aprecia que no podría cumplirse con el noble principio presentado por las autoridades: “Con los ajustes tributarios que estamos proponiendo, nos aseguraremos de que todas las empresas compitan en igualdad de condiciones, eliminando distorsiones y privilegios que crean inequidades entre contribuyentes”.

¿Se justifica eliminar exenciones en la economía?

Solo con tasas más bajas, con menos figuras impositivas y un sistema más simple.

Tal como lo establecen el Artículo 110 de la Constitución y el Artículo 3 del actual Código Tributario, las exenciones fiscales deben ser mantenidas por el periodo de vigencia de estas.

Como escribimos en meses pasados, en la medida en que el sistema tributario dominicano se ha vuelto más complejo, los agentes económicos han demandado mayor cantidad de leyes que crean los llamados beneficios tributarios. En lugar de hacerlo más simple y sostenible para las recaudaciones fiscales, el sistema tributario ha sido incrementado en complejidad, y se ha tornado más oneroso. En adición, la solicitud de exenciones está motivada, en muchas ocasiones, por mercados que no operan de forma eficiente (por ejemplo, laboral, eléctrico y transporte de carga) y por instituciones que mantiene costos de transacción altos (gestión de permisos o trámites, o mora y costos de resolución de conflictos por el sistema judicial).

Solo deberían eliminarse las exoneraciones por materia de impuestos ante un cambio en la legislación que lo justifique. Sin embargo, ante los costos que conlleva el mismo Código Tributario, y la ausencia de otras reformas, es predecible un impacto sobre nuevas inversiones.

Las siguientes son algunas de las modificaciones que entendemos, a partir de la propuesta del CREES elaborada junto a Francisco Canahuate Disla, deberían implementarse para mejorar el sistema tributario y elevar la productividad de la economía:

- Reducción de la tasa de impuesto sobre la renta (ISR) para personas físicas y jurídicas, igualando la tasa máxima del ISR a las personas físicas a la corporativa al 18%;

- Eliminación del impuesto al ahorro y a los dividendos, al tercer año;

- Igualación de los IVA existentes a una tasa de 10% en tres años, ampliando la base de bienes y servicios;

- Eliminación, en tres años, de los impuestos selectivos a bienes de consumo y electrodomésticos;

- Reducción de las tasas de selectivos a hidrocarburos, alcoholes y cigarrillos;

- Transformación, en el cuarto año, del ad-valorem de los hidrocarburos en un IVA;

- Transformación del selectivo a las pólizas de seguro en IVA, hasta llegar a la tasa del 10% al tercer año;

- Eliminación, en cuatro años, del impuesto a los cheques y transferencias electrónicas;

- Reducción del impuesto a la primera placa vehículos de motor y eliminación de impuesto a emisiones CO2, ya que los hidrocarburos están gravados;

- Eliminación, en cuatro años del impuesto a los activos;

- Reducción a la mitad del impuesto a la constitución de compañías;

- Igualar la tasa de las donaciones de padres a hijos a la de las sucesiones;

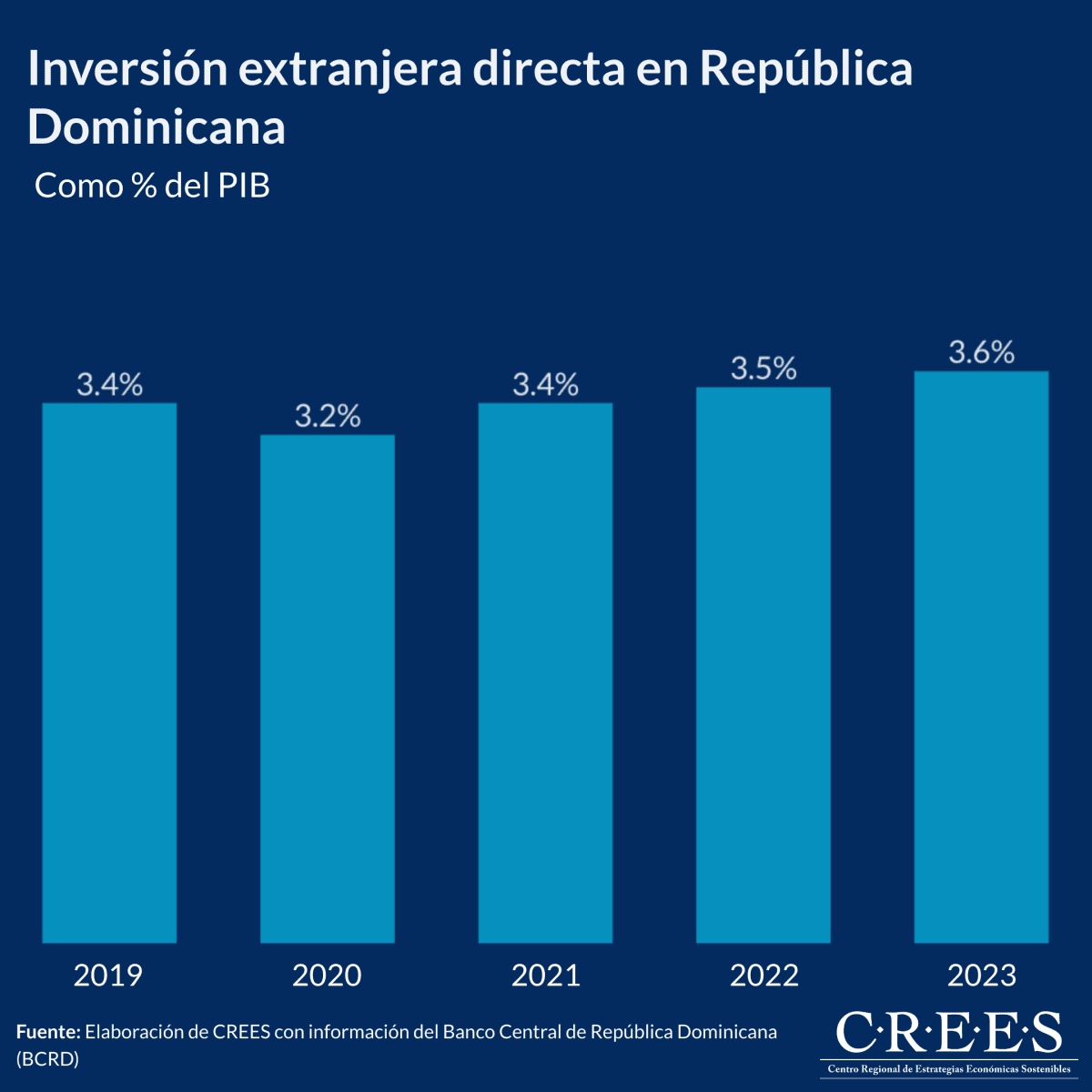

Con una transformación tributaria real, y otras reformas estructurales, el país podría consolidar su capacidad de atraer inversión a ritmo mayores que los actuales, y aprovechar las oportunidades en términos del volumen de flujos de capitales que llegan a la región.

Conclusión

El proyecto de ley introducido a la Cámara de Diputados está bien redactado desde el punto de vista técnico, y es abarcador, pero es una pieza que no mejorará el clima de negocios del país. Es un proyecto con un alto espíritu fiscalista, que no procura facilitar el ahorro, la inversión, la producción, el empleo productivo y el incremento de los ingresos reales.

En este artículo se han quedado fuera los efectos sobre los ingresos de las personas por efecto del impuesto sobre el patrimonio inmobiliario (IPI), el cual en realidad es un impuesto a los activos inmobiliarios. La disminución de su exención hará más cara la tenencia de viviendas e impactará negativamente al mercado de alquileres por una menor oferta.

Tampoco tratamos el incremento de selectivos a alcoholes y cigarrillos de tabaco, y el establecimiento de impuestos a los cigarrillos electrónicos. En todos los casos, se refuerza o se crea un incentivo a la informalidad. Una experiencia que ya hemos visto con legislaciones anteriores, como la ley 253-12.

Para finalizar, las modificaciones introducidas en el proyecto de ley Modernización Fiscal, por su propia naturaleza, tienden a desgastarse. Si el mismo sistema tributario no se diseña para que las bases imponibles crezcan en el tiempo, el ritmo de las recaudaciones tiende a disminuir en términos relativos. Por su naturaleza y por las señales de incrementar el gasto público, no es de sorprender que en un futuro no muy lejano sea necesario volver a discutir un proyecto de modificación tributaria, y de reglas fiscales más estrictas. En ese momento quedaría en evidencia que, desafortunadamente, en la actualidad se está desperdiciando una oportunidad de oro de realizar una verdadera transformación fiscal.

Vistas Totales 4,337 , Vistas Hoy 2